Врятувати валютного позичальника. Проблема, знайома і ЄС

Цей блог є розширенною версією статті, що вийшла на сайті "Європейська Правда" 21 грудня 2015 року.

У світлі чергового пожвавлення законодавчого процесу щодо реструктуризації валютних кредитів інформаційний простір знову сколихують аргументи за і проти прощення частини боргу таким позичальникам. Однак подібні дискусії тривають чи тривали не лише в Україні. Ситуація, коли клієнти банку, спокусившись низькою відсотковою ставкою кредиту в іноземній валюті, оформляли його без надійного джерела доходу в такій валюті, є характерною для багатьох країн Центральної та Східної Європи. Згодом національні валюти, в яких і заробляла більшість позичальників, знецінювалися, і часто різко, вмить. Безумовно, магнітуда знецінення гривні значно перевищує знецінення валют сусідніх країн, але це вже інша історія.

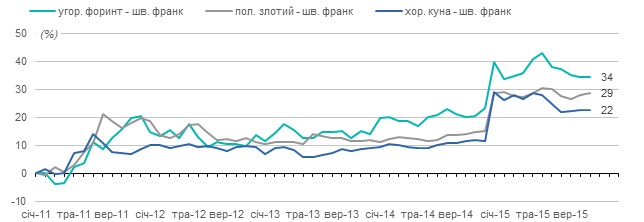

Унаслідок макроекономічних процесів попередніх п’яти років знецінилися валюти більшості країн, що розвиваються, євро та власні валюти нових держав ЄС. Основна відмінність між сусідніми країнами та Україною – в нас значно сильніша прив’язка до долара. А поляки чи угорці позичали навіть не в євро – спільній валюті ЄС, а в швейцарських франках завдяки досить низьким відсотковим ставкам за цією валютою. Але, як і в Україні, левову частку валютних іпотечних кредитів надавали банки з західноєвропейським капіталом.

Таблиця1. Порівняння умов реструктуризації валютних кредитів

|

|

Україна |

Україна |

Угорщина |

Польща |

Хорватія |

|

Зростання курсу ін. валюти (2011–2015) |

200.8% |

200.8% |

34.4% |

28.6% |

22.4% |

|

Що підлягає реструктуризації |

Усі валютні кредити |

Частина валютних іпотечних кредитів |

Усі валютні кредити |

Частина валютних іпотечних кредитів |

Усі кредити у франках |

|

Курс конвертації |

На дату видачі кредиту |

На дату реструктуризації |

Пільговий |

На дату видачі кредиту |

На дату видачі кредиту |

|

Фактичне списання боргу з урахуванням пільгового курсу |

>75% |

25-50% |

~20% |

50% курсової різниці |

~35% |

|

Відсоткова ставка |

На дату видачі |

На дату видачі (діє 3 роки після реструктуризації) |

Ринкова в національній валюті |

Ринкова в національній валюті |

Ринкова в національній валюті |

|

Продаж валюти банкам із резервів |

Ні |

Ні |

Так |

Ні/обговорюється |

Ні |

У питанні реструктуризації таких кредитів у національну валюту мотивація сторін є ідентичною для будь-якої країни: банки намагаються уникнути несправедливих, на їхню думку, збитків та відбити позичені кошти; для позичальників – важливо зберегти житло, на виплату якого було покладено дуже багато ресурсу; а для влади – зберегти популярність серед електорату й уникнути колапсу фінансової системи.

Угорщина: транснаціональні компанії заплатять за все

Політика правлячої в Угорщині партії «Фідес» (Fidesz) та її харизматичного лідера Віктора Орбана направлена значною мірою проти транснаціональних корпорацій, до яких можна зарахувати й західноєвропейські банківські групи. Влада намагається вирішувати економічні проблеми, з якими зіткнулася країна, зокрема бюджетний дефіцит, коштом іноземних компаній, підтримуючи натомість «простих трудяг». Зокрема, у 2015 році великим супермаркетам заборонили працювати в неділю; обмеження не стосується маленьких крамниць, де власник виходить на роботу разом із працівниками. Наприкінці 2014 року на вулиці Будапешта вийшли тисячі людей, які протестували проти податку на Інтернет. На думку авторів цього законопроекту, міжнародні телекомунікаційні компанії отримують надприбутки від надання послуг зв’язку всередині країни, при цьому не сплачуючи як слід податків. Протести призвели до того, що прийняття законопроекту відклали для доопрацювання.

Для фінансових компаній запровадили спеціальний (екстраординарний) податок на активи компаній: таким чином уряд очікував зібрати близько 900 млн доларів. На цьому проблеми банків не завершилися – рішення Національного банку Швейцарії відійти від фактичної прив’язки курсу франка до євро знецінило європейську валюту й, відповідно, угорський форинт на близько 20%.

Влада Угорщини вирішила не відступати від своєї політики «транснаціональні компанії заплатять за все» і прийняла закон, за яким здійснювалася реструктуризація валютних кредитів (а більшість із них було видано саме в швейцарських франках) у національну валюту за пільговим курсом, на 20% нижчим за ринковий. Слід зауважити, що це була не перша спроба позбутися валютних кредитів: після кризи 2008 року діяло декілька програм реструктуризації в 2011 та 2014 роках, які, однак, не були настільки масштабними.

Під реструктуризацію 2015 року в Угорщині потрапили всі кредити, а не лише іпотечні, що, природно, викликало обурення банків. Окрім того, згідно з рішенням Конституційного суду Угорщини, банки повинні були компенсувати позичальникам незаконно сплачені комісії, які банки підвищували в односторонньому порядку. Цікава й сама аргументація на користь реструктуризації – під її дію потрапили кредити, видані після 1 травня 2004 року – дати вступу Угорщини до ЄС. Потреба дотримуватися правил єдиного економічного простору, як вважали автори цього закону, завдала збитків громадянам країни, які вирішено було перенести частково на самі банки.

У досвіді Угорщини були й позитивні для банків моменти – ставка за реструктурованими кредитами встановлювалася як ринкова для національної валюти. Тобто повертатися до ставки, що діяла на дату видачі, як це пропонується в Україні, не стали. Щоправда, монетарна політика Національного банку Угорщини сприяла поступовому зниженню ставок за форинтом. Якщо протягом 2005–2012 років різниця між вартістю запозичень у швейцарських франках (CHF LIBOR) та угорських форинтах (BUBOR) коливалася в районі 5–8 процентних пунктів (500–800 bps), то вже в 2014–2015 роках це був діапазон 2–3 процентні пункти (200–300 bps).

Окремим питанням, яке чомусь практично не фігурує в дискусії навколо реструктуризації валютних кредитів в Україні, є чиста валютна позиція банків, чиї кредити підлягають конвертації. Справа в тому, що для стабільної роботи банку потрібно, щоб сума його валютних активів (зокрема кредитів клієнтам, готівки та коштів в інших банках) була близькою до суми його зобов’язань у валюті (депозити клієнтів та кредити від інших банків). При переведенні значної суми активів з іноземної валюти у вітчизняну цей баланс порушується, і зобов’язання банку стають більшими на суму такої конвертації. Відповідно, банк отримує додатковий серйозний ризик, адже в разі зростання курсу такої валюти банк зазнає істотних збитків. Щоб вирішити це питання, угорський нацбанк провів тендер із продажу золотовалютних резервів банкам у сумі, яка дорівнює обсягу реструктурованої заборгованості – близько 8 млрд франків.

Польща: у пошуках компромісу

На відміну від Угорщини, яку багато хто вважає слабкою ланкою в європейській сім’ї, Польща з її потужною економікою та зваженою політикою є гарним прикладом інвестиційно привабливої країни. І все ж проблема валютних кредитів, теж номінованих переважно у швейцарських франках, спіткала і наших західних сусідів. Раптове знецінення польського злотого щодо франка у січні 2015 року змусило правлячу тоді партію «Громадянська платформа» задуматися про законодавчо закріплену конвертацію валютних кредитів. У вихорі передвиборчих баталій (Польща у 2015 році провела президентські та парламентські вибори) основний суперник – партія «Право і справедливість» (ПіС) підхопила ідею допомоги «франківцям» (особам, що зіткнулися з надмірним борговим навантаженням у зв’язку зі зростанням курсу швейцарської валюти). Після своєї перемоги на президентських виборах команда ПіС на чолі з президентом взялася до роботи над відповідним законопроектом, який тоді не був винесений для розгляду у парламент.

У Польщі вирішили реструктурувати лише кредити на купівлю житла – таким позичальникам пропонується компенсувати половину від різниці між курсом франка на дату видачі кредиту й на дату реструктуризації. Крім цього, той законопроект орієнтований насамперед на менш заможні верстви населення – пропонуються обмеження по метражу об’єкта нерухомості (75 кв. м для квартир і 100 кв. м для приватних будинків). Але все одно Європейський центральний банк (ЄЦБ) висловив сумніви, чи таким чином таргетуватимуться бідніші позичальники, адже немає прив’язки до рівня доходу позичальника. Гадаю, український варіант зі встановленням граничної суми кредиту, який підлягає конвертації, є більш вдалим вирішенням цієї проблеми, хоч він і напрочуд щедрий, зважаючи на граничну суму кредиту в близько 160 тис. доларів.

У самій країні ідея пільг для валютних позичальників не має однозначної підтримки. Поляки розуміють, що в результаті у більш виграшній ситуації опиняться саме ті, хто діяв ризикованіше порівняно з тими, хто брав кредити в злотих із дещо вищою відсотковою ставкою. Чи заохочує в такому разі держава більш поміркований підхід щодо ризиків?

Важливим моментом є оцінка таких законопроектів у країнах ЄС зі сторони ЄЦБ, який вказує країнам на мінуси чи загрози таких рішень. З одного боку, це певне скорочення суверенітету, адже законодавство суверенної країни потрапляє у певну залежність від директив ЄС. З другого боку, в умовах певного сумніву щодо якості законопроектів, які приймають національні парламенти, дотримання загальних принципів у законодавстві слугує свого роду стримуючим фактором від непродуктивних рішень законодавців.

Хорватія: відв’язка від франка, прив’язка до євро

Хорватії вдалося уникнути знецінення власної валюти щодо євро – за попередні п’ять років курс коливався в діапазоні 7,35–7,72 кун/євро. Основним же завданням уряду було пом’якшити ефект зростання курсу франка на 15–20% щодо національної валюти – дрібниці порівняно з українськими реаліями.

Ключовим моментом у реструктуризації по-хорватськи є прив’язка нових кредитів до євро, попри те що запровадження спільної європейської валюти замість куни є далекою перспективою для Хорватії – нині наймолодшого члена ЄС. Влада країни дає обережні прогнози на 2020 рік, але за умови, що на той момент країна буде до цього готовою.

Хорвати вирішили дати можливість перевести всі кредити фізичним особам, номіновані у франках, а не лише іпотеку. Заборгованість позичальника конвертується в євро або кунах із прив’язкою до євро на дату видачі кредиту. При цьому платежі у франках, які позичальник здійснив у минулому, конвертуються в євро по курсу на дату здійснення такого платежу. На момент реструктуризації порівнюється загальна сума виданого кредиту, виражена у євро, та сплачена сума в еквіваленті тієї ж валюти. Таким чином, не допускається ситуація, коли кредит виплачується по другому колу. Менш приємним для позичальника моментом є перерахунок минулих платежів за відсотками – за основу береться ринкова ставка, у відповідній валюті. Такий підхід зменшує заборгованість позичальника, а клієнтам, у яких є переплата, банк повинен повернути різницю у 60-денний період.

Варто відзначити складність такого підходу – адже потрібно перерахувати значну кількість платежів, а ще відсотки за новою, плаваючою ставкою; і все це – за декілька років. За законом, клієнти отримали можливість дізнатися індивідуальні фінансові деталі реструктуризації на веб-сайті банку в 30-денний період.

Румунія: відмова від примусу

Влада іншого нашого сусіда, Румунії, не ризикнула прийняти закон про реструктуризацію. На відміну від решти згаданих країн, де банки були прибутковими, румунські банки не могли похизуватися гарними фінансовими результатами. І вони самі розробляли умови реструктуризації, які були згодні надати своїм клієнтам. Слід розуміти, що основною метою банків є повернути видані раніше кошти, а при різкому зростанні курсу платоспроможність позичальників значно погіршується, і банк не отримує очікуваних платежів. У такому випадку win/win-ситуацією є компроміс між позичальником і кредитором, коли певна сума боргу прощається, але натомість позичальник відновлює оплату кредиту. Звичайно, що стягнення предмета застави (нерухомості) та його подальша реалізація потребує додаткових витрат від банку, тому списати частину боргу може бути банально дешевше.

Яка країна може дозволити собі реструктуризацію

Безумовно, у прагненні вирішити проблеми валютних позичальників за рахунок банків є досить багато популізму. Проте вважаю, що та сама Польща чи Хорватія можуть собі дозволити такий крок, оскільки змогли побудувати функціонуючу судову систему з практичним, а не декларативним захистом прав кредитора. Умовний західний банк, працюючи в Польщі, може розраховувати повернути собі заставу за виданим кредитом. А в аналогічні ситуації в Україні високопоставлений позичальник, використовуючи неформальні заходи впливу на суди чи правоохоронні органи, може вивести всю заставу, залишивши кредитора ні з чим. І при цьому роками залишатися на виду, не боячись кримінального переслідування. Гадаю, не можна однією рукою бити банки, нехтуючи їхніми правами як кредитора, а другою – по суті перенаправляти фінансові ресурси на користь валютних позичальників. Людей, яких насправді шкода.

|

Графік1. Ріст курсу швейцарського франка до окремих валют країн Центральної Європи |

|

|

|

Джерело: дані національних банків відповідних країн. |