Національна комісія з цінних паперів і фондового ринку (НКЦПФР) допустила до обігу в Україні ще вісім випусків єврооблігацій іноземних емітентів, на підставі поданої ICU заявки. Йдеться про єврооблігації чотирьох українських компаній, які були випущені через іноземних емітентів.

Тепер, згідно з рішенням НКЦПФР, на внутрішньому ринку України будуть доступні:

- єврооблігації Кернела – 2 випуски, номіновані в доларах США, з погашенням у жовтні 2024 і купоном 6.5% і з погашенням у жовтні 2027 і купоном 6.75% відповідно;

- єврооблігації Метінвесту – 3 випуски, номіновані в доларах США (квітень 2026 і 8.5%; жовтень 2027 і 7.65%; жовтень 2029 і 7.75%) і один випуск – в євро (червень 2025 і 5.625%);

- єврооблігації МХП, номіновані в доларах США, з погашенням у вересні 2029 і купоном 6.25%;

- єврооблігації Нафтогазу, номіновані в доларах США, з погашенням у листопаді 2026 і купоном 7,625%.

«Диверсифікований портфель інвестора – ознака зрілого ринку капіталу країни. Нашому ринку ще треба до цього прагнути. Для цього ми повинні наповнити його надійними інструментами, щоб як у інституційних інвесторів, так і у фізичних осіб був доступ до різних активів прямо в своїй країні, та не було потреби шукати виходи на закордонні майданчики, минаючи український ринок цінних паперів», – прокоментував Руслан Магомедов, Голова НКЦПФР.

Тижнем раніше, також за ініціативою ICU, НКЦПФР допустила до обігу в Україні доларові випуски єврооблігацій Укрексімбанку (погашення – січень 2025, купон – 9,75%), МХП (травень 2024, 7,75%), Нафтогазу (липень 2022, 7,375%), Vodafone Україна (лютий 2025, 6,2%) і випуск в євро ДТЕК ВДЕ з погашенням у листопаді 2024 року та купоном 8,5% річних.

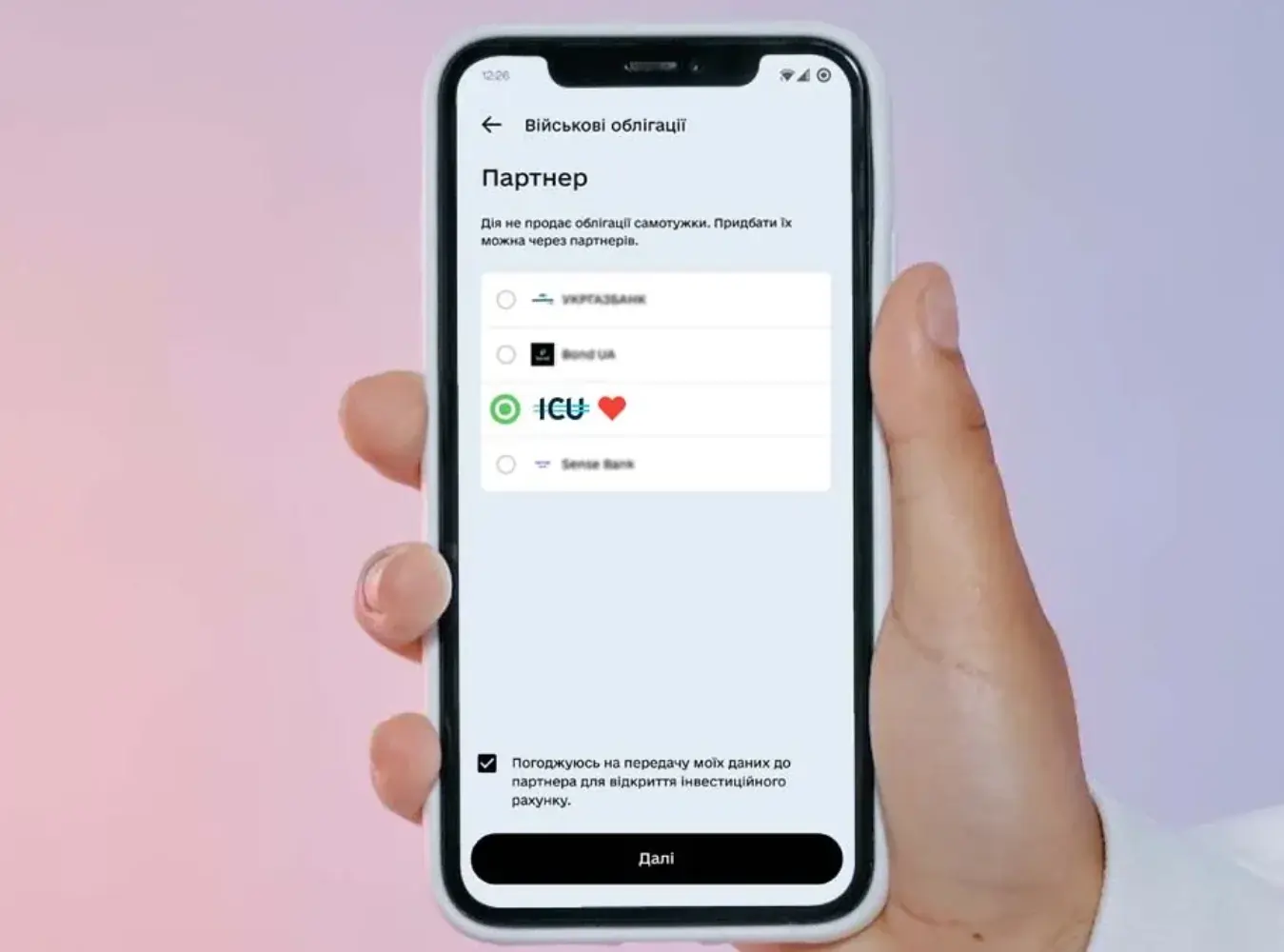

«Наше завдання – сприяти наповненню локального ринку якісними інструментами. Навесні ми запустили фонд Global Equity Index, через який українці можуть інвестувати в NASDAQ, S&P 500 та інші відомі світові індекси. Наразі ми працюємо над тим, щоб інвестори отримали прямий доступ на локальному ринку до широкого переліку єврооблігацій надійних емітентів – як українських, так й іноземних компаній. Ми плануємо й надалі пропонувати українським інвесторам якісні інструменти», – прокоментував Костянтин Стеценко, засновник групи ICU.

Довідка.

Група ICU – незалежна фінансова група, що надає брокерські послуги, послуги з управління активами та приватним акціонерним капіталом, а також займається венчурними інвестиціями. Група спеціалізується на ринках Центральної та Східної Європи.

Заснована у 2006 році фахівцями з ING, група ICU є лідером з управління активами в Україні. Під її управлінням перебувають активи в розмірі понад 500 млн доларів США.

Засновники ICU – Макар Пасенюк і Костянтин Стеценко.